Nous l’évoquions ce week-end, sans disposer de toutes les précisions d’usage : le kern du gouvernement fédéral a trouvé un accord en deuxième lecture sur la réforme de l’impôt des sociétés (Isoc), en ce compris la réforme de la déductibilité des voitures de société et des frais de carburant en vigueur à partir du 1er janvier 2020. Nos remerciements vont une nouvelle fois à Michel Martens, Febiac, pour sa collaboration précieuse.

Ce qui ne change pas

Voici ce qui ne change pas par rapport à ce qui avait été annoncé il y a un mois et demi :

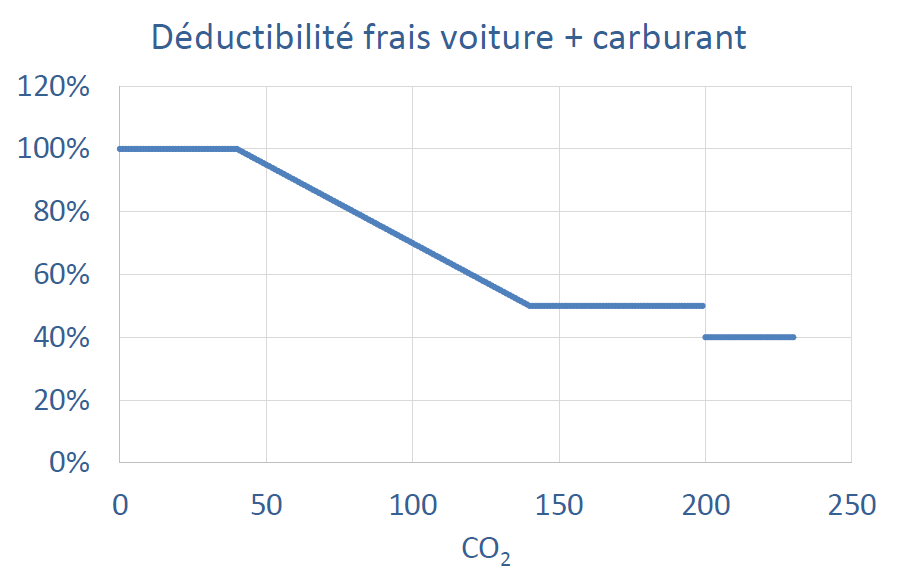

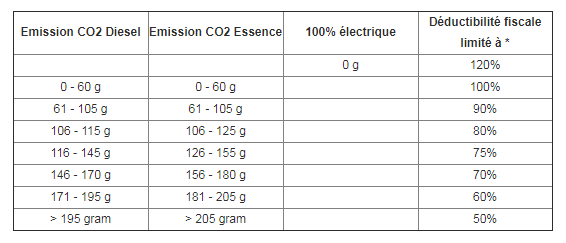

- La formule de calcul de la déductibilité à partir du 1/1/2020 pour toutes les voitures de société (qu’elles soient neuves, d’occasion ou déjà en circulation avant 2020) reste 120% – (0,5% * coefficient * CO2). Le coefficient demeure de 1 pour les véhicules diesel (et ses variantes hybrides), de 0,90 pour les véhicules carburant au gaz naturel (pour autant que le véhicule ne dépasse pas les 11 chevaux fiscaux) et de 0,95 pour toutes les autres motorisations et autres carburants (essence, notamment).

- Dès le 1/1/2020, les voitures full électriques (zéro émission) seront déductibles à 100 %, au lieu de 120 % aujourd’hui.

- Le 1/1/2020, la fourchette de déductibilité s’étalera de 100 à 50 %. Une exception : les véhicules émettant plus de 200 g de CO2/km seront pénalisés, voyant leur déductibilité fiscale descendre à 40 %.

- Rien ne change en termes d’ATN, sauf pour les plug-in rechargeables (PHEV), comme vous le découvrirez ci-dessous.

Chez Febiac, on cherche à atténuer l’impact global de cette fiscalité durcie en matière de voiture de société. “En appliquant la nouvelle formule de déductibilité au parc existant des voitures de société, la moyenne de pourcentage de déductibilité, d’une part, diminuerait de 78% à 63%, soit -20%, tandis que le tarif de l’ISoc, d’autre part, diminuera de 33,99% à 25% à partir de 2020, soit une diminution de plus de 25%”.

Déductibilité et ATN des hybrides rechargeables (PHEV)

Ici, il y a deux adaptations importantes par rapport au plan initial.

- Le fameux ratio “capacité énergétique de la batterie électrique par 100 kilos du poids du véhicule” que le monde entrepreneurial découvrait avec stupeur il y a un mois et demi, a été ramené de 0,6 kWh à 0,5 kWh/100 kilos du poids du véhicule. C’est plutôt une bonne nouvelle pour un tas de modèles. Car, avec un ratio fixé à 0,6 kWh, seuls quatre modèles entraient actuellement en lice pour conserver un régime fiscal favorable à partir de 2020, tant en termes de déductibilité que d’ATN.

- Toujours à partir du 1/1/2020, les PHEV émettant plus de 50 g/km de CO2 devront utiliser d’office la valeur CO2 de la version non-PHEV du modèle correspondant dans la nouvelle formule de déductibilité. Et ce, même si le ratio est supérieur à 0,5 kWh/100 kilos du poids du véhicule. Si ce modèle non-PHEV n’existe pas, la valeur CO2 du PHEV sera alors multipliée par 2,5. Ces modalités sont également valables pour la valeur CO2 à prendre en compte pour le calcul de l’ATN.

Dans ce chapitre, une chose ne change pas : les PHEV achetés jusqu’au 31 décembre 2017 inclus ne seront pas soumis, à partir de 1/1/2020, aux règles des 0,5 kWh/100kg et/ou des 50 g/km de CO2 décrites ci-dessus. Tant que ces PHEV restent dans les mains du même propriétaire, leur valeur de CO2 (basse) continue à pouvoir être utilisée dans le calcul de déductibilité des coûts suivant la nouvelle formule en vigueur dès le 1/1/2020. Vous avez bien lu : « achetés », pas « immatriculés ». Un bon de commande signé et daté au plus tard en date du 31 décembre 2017 fera foi ! Et pour les voitures prises en leasing, on se basera sur la date de signature du contrat.

Mesure transitoire pour les indépendants (IPP)

On le savait déjà : à partir du 1/1/2020, les indépendants seront soumis au même régime de déductibilité de voiture et de frais de carburant que les sociétés. Même formule, même règle pour les hybrides plug-in, etc.

Ceci aussi, nous l’avions déjà évoqué : une mesure transitoire est prévue dès ce 1/1/2018 pour les indépendants. Ils passeront donc dans quelques jours au régime actuel des sociétés jusqu’au 31/12/2019 inclus (max. 120 % et min. 50 % pour les frais de voiture ; 75 % pour les frais de carburant).

A noter cependant que la déductibilité des frais de voitures ne passera jamais sous la barre des 75 % pour les voitures achetées par les indépendants avant le 1/1/2018.

La suite

Le projet de loi sera discuté et voté cette semaine à la Commission Finances et la semaine prochaine à la Chambre. La publication au Moniteur belge et l’entrée en vigueur de la loi sont prévues pour le 1/1/2018.

#Business Driver #Fleet Management